저소득·고령자 상환 능력이 떨어져 덩달아 상승

대부업 3중 대출자 2013년 3월말 17.9% 증가세

대부업 3중 대출자 2013년 3월말 17.9% 증가세

-

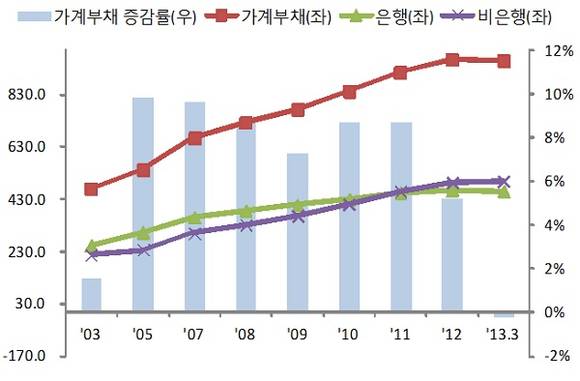

- ▲ 가계부채 추이 (자료제공: 금융감독원)

가계 경제가 총체적인 위기를 맞고 있다.소득에 비해 부채 수준이 높을뿐 아니라,고금리 대부업을 의지하는 비중이 늘어났기 때문이다.또 부동산 경기 침체가 이어지면서,

현금을 넉넉히 보유하지 못한 저소득·고령자의상환 능력이 떨어져 연체율은 높아지고 금융권의 부실로 이어지는 상황이다.특히 한번 대부업을 사용하면 다시 은행권 이용이 어려워,비은행 대출만 3건 이상 사용하는 사람들도 점차 늘고 있는 추세다.3일 <금융감독원>에 따르면,2013년 3말 현재 가계부채는 961조6천억원에 이르는 것으로 조사됐다.2002년 이후 매년 7.6% 씩 증가해 왔다.소득규모나 경제수준으로 볼 때 우리나라 가계부채는 높은 수준이다.2011년 말 기준 가처분 소득 중 가계부채의 비율이 163.7%에 이른다.미국 119.6%, 영국 159.6%, 일본 131.6%과 비교해도 높다.최근 몇년 사이,대부업 등 고금리 비은행권 부채비중이 늘어나는 것도,서민경제 부실 원인 중 하나로 꼽힌다.2008년부터 비은행권 대출이 급격히 증가하기 시작해,2011년부터는 비은행 대출 460조3천원으로 은행대출(455조9천억원)을 넘어섰다.격차는 점차 더 벌어져,은행대출과 비은행대출은 2012년 467조3천억원, 496조6천억원,

3013년(3월까지) 462조4천억원, 499조3천억원 등으로 나타났다.2008년말와 비교해 2013년 3월말 현재,비은행 가계대출 증가율은 51%에 이를 정도다.은행 가계대출 증가율 19%에 비해 상당히 급격한 폭이다.가계부실 위험은 부동산 경기가 위축되면서 더 악화되고 있다.저소득·고령층일수록 자산에서 부동산이 차지하는 비중이 높은데,부동산 가치가 떨어지면서 상환능력이 부실해 졌기 때문이다.2012년 가계금융조사에 따르면,

우리나라의 가구당 평균 자산보유액은 3.1억원이며,

이중 부동산자산(2억2천억원) 비중은 69.9%에 이른다.소득 1분위의 부동산 비중이 80.1% 수준인 반면,

소득 5분위는 72.5%에 달할 정도로 높다.60대 이상 가구의 부동산 비중도 83% 수준으로,

30대 미만 가구는 46.1%에 비해 의존도가 높다.고령인구와 자영업자의 증가세도,가계부실의 위험성을 더하고 있다.50세 이상부터는 소득이 감소하기 시작해,

대출 상환능력이 더 떨어지기 때문이다.

자산이 비중이 소득보다는 부동산에 치중돼 있는 만큼,

부동산 경기에 따라 자산가치가 하락하고 있다.고연령층의 가계부채는 은행보다 비은행권에서 더 빠르게 증가하고 있어,

상환부담도 가중될 우려가 있다.경기 불황으로 고용시장에서 밀려난 근로자들이 생계를 위해,

임대업, 도소매업, 숙박․음식점업 등 자영업에 뛰어들고 있다.2012년말 기준, 자영업자는 553만명에 이른다.전체 취업자 5명 중 1명는 월소득이 보장되지 않는다고 볼 수 있는 것.이들의 대출액은 일년세 10% 정도 늘었다.은행 자영업자 대출은 2011년말 15조1천억원,

2012년말 173조5천억원으로 조사됐다.서민 경제가 불안하다 보니,

고금리 대부업체에서 대출을 여러 건 이용하는 사람들도 증가하고 있다.비은행에서 3개 이상의 대출을 받은 사람들의 비중은,

2010년말 15.9%, 2011말 17%, 2012년말 17.5%, 2013년 3월말 17.9%다